ФОТО: SOMMART SOMBUTWANITKUL/SHUTTERSTOCK

За последние три месяца Центробанк РФ дважды повысил ключевую ставку, объясняя это необходимостью бороться с инфляцией и падением курса рубля. Но решения ЦБ уже вызвали резкое увеличение процентов по кредитам. В ближайшие несколько месяцев это приведёт в лучшем случае к замедлению роста российской экономики, а то и к новому спаду. А цены всё равно вырастут.

Зачем нужны игры со ставкой?

С июля 2023 года Центробанк РФ четыре раза повышал ключевую ставку. В результате чуть более чем за три месяца – с 21 июля по 27 октября – ставка выросла ровно в два раза: с 7,5% до 15% годовых. В своём пресс-релизе по результатам последнего заседания совета директоров, который принимал решение о повышении ставки, ЦБ объяснил своё решение необходимостью бороться с ускорением инфляции.

Рост цен на товары и услуги в последние месяцы все уже ощутили, и даже Росстат сообщал, что в сентябре цены в среднем выросли на 6% по сравнению с сентябрём прошлого года. Многие экономисты прогнозируют дальнейшее ускорение инфляции в ближайшие месяцы, в то время как ЦБ рассчитывает добиться её замедления до своего целевого уровня 4% в первую очередь как раз за счёт повышения ключевой ставки.

МНОГИЕ ЭКОНОМИСТЫ ПРОГНОЗИРУЮТ ДАЛЬНЕЙШЕЕ УСКОРЕНИЕ ИНФЛЯЦИИ В БЛИЖАЙШИЕ МЕСЯЦЫ, В ТО ВРЕМЯ КАК ЦБ РАССЧИТЫВАЕТ ДОБИТЬСЯ ЕЁ ЗАМЕДЛЕНИЯ ДО СВОЕГО ЦЕЛЕВОГО УРОВНЯ 4% В ПЕРВУЮ ОЧЕРЕДЬ КАК РАЗ ЗА СЧЁТ ПОВЫШЕНИЯ КЛЮЧЕВОЙ СТАВКИ. ФОТО: КИРИЛЛ ЗЫКОВ/АГН «МОСКВА»

Как работает этот механизм ЦБ? Немного теории

Все банки периодически обращаются к Центробанку за деньгами – примерно так же, как многие граждане перехватывают до получки у друзей. Естественно, что ЦБ предоставляет им средства под определённый процент, размер которого зависит от ключевой ставки, которую сам же ЦБ и устанавливает на заседаниях своего совета директоров.

Что происходит, когда ЦБ повышает ставку? Вырастают проценты по займам, которые ЦБ выдаёт банкам. С одной стороны, это приводит к тому, что банкам становится выгоднее более активно одалживать деньги в других местах – в первую очередь, разумеется, у вкладчиков. Банки начинают повышать ставки по вкладам (это в последние месяцы видели все, у кого есть что положить на банковский счёт).

Те, у кого имеются деньги, обычно в таких случаях стараются побольше средств внести на вклад ради того, чтобы получить максимальную выгоду от высоких ставок по вкладам. Но чем меньше остаётся свободных денег, тем меньше человек может купить каких-либо товаров – от квартиры до новых ботинок (на языке Центробанка это называется «население перешло к сберегательной модели поведения»). В результате продажи товаров и услуг начинают снижаться, и продавцы, видя это, начинают снижать цены, чтобы привлечь побольше покупателей. И инфляция замедляется.

С другой стороны, чем дороже банку обходятся те средства, которые он берет в долг – хоть у Центробанка, хоть у вкладчиков, тем дороже он должен выдавать эти средства своим заёмщикам, чтобы оставаться прибыльным.

Рост ставок по кредитам в последние месяцы все тоже уже заметили. Обычно чем выше ставки, тем неохотнее люди берут кредиты, если, конечно, не оказались в ситуации, когда без заёмных денег совсем никак не обойтись.

Чем меньше выдаётся кредитов, тем меньше покупается товаров и услуг. И снова всё то же самое – снижение продаж вынуждает продавцов не повышать цены, что опять же приводит к замедлению инфляции.

ЧЕМ МЕНЬШЕ ВЫДАЁТСЯ КРЕДИТОВ, ТЕМ МЕНЬШЕ ПОКУПАЕТСЯ ТОВАРОВ И УСЛУГ. МАГАЗИНЫ ПУСТУЮТ. ФОТО: KONSTANTIN KOKOSHKIN/GLOBAL LOOK PRESS/GLOBAL LOOK PRESS

От теории к практике

На практике очень часто получается совсем иначе. Кредиты необходимы не только людям, которым для крупных покупок не хватает собственных денег, а копить нужную сумму приходится слишком долго (не говоря уже о том, что из-за инфляции эти деньги будут обесцениваться). Кредиты нужны и самим производителям – для закупки комплектующих и сырья, для приобретения нового оборудования, для запуска более современных производственных линий или тем более старта «проекта с нуля».

Естественно, что более высокие проценты по кредитам предприятия вынуждены закладывать в стоимость продукции, то есть повышать цены до такой степени, чтобы покрыть увеличение платежей по займам. Ведь торговать себе в убыток никто не любит. Не говоря уже о том, что не многие компании могут позволить себе длительное время – до следующего «цикла снижения ключевой ставки» – продавать свою продукцию ниже себестоимости и при этом не обанкротиться. Поэтому зачастую за повышением ключевой ставки в первые месяцы следует не замедление инфляции, а её ускорение.

Центральный банк с маниакальным упорством рассказывает высшему политическому руководству страны, что борется с инфляцией. А на самом деле он её разгоняет. В реальной жизни происходит следующее: банки получат от ЦБ деньги под 15%, соответственно, бизнесу банки накинут ещё 2-3%. Итого бизнес получит кредит под 17-18%. Для того чтобы вернуть такой кредит, прибыль бизнеса должна быть минимум 20%. Таким образом, когда при ключевой ставке 7% бизнесу достаточно было дохода в 10%, теперь нужен будет доход минимум в 20%. Где взять эту прибыль? Повысить цены на свои услуги и продукцию. Так инфляция и растёт. Просто и понятно,

– объясняет основатель Царьграда Константин Малофеев.

«Неправильный эффект»

Сокращение выдачи кредитов из-за повышения ставки и вызванное этим снижение продаж товаров и услуг плохо сказывается на экономике в целом. Меньше продаж – меньше нужно производить машин, холодильников и прочего, строить домов и так далее. Меньше производство – меньше нужно комплектующих, сырья, электроэнергии, услуг транспортных компаний для перевозки и готовых товаров и того, из чего их изготавливают. В результате экономический рост сменяется падением, в то время как безработица начинает расти.

Именно это последствие повышения ключевой ставки мы наблюдаем сейчас в Евросоюзе, в котором Европейский центробанк (ЕЦБ) проводит точно такую же политику. А когда вы слышите «из-за повышения ставки ФРС американскую экономику ожидает жёсткая посадка», то это опять же всё о том же. Под «жёсткой посадкой» как раз и понимается спад экономики после описанной выше цепочки последствий, вызванной в случае с Америкой повышением базовой процентной ставки Федеральной резервной системы (ФРС) США.

Собственно, именно ухудшение ситуации в экономике и рост безработицы обычно и приводят к замедлению инфляции. Из-за того, что оставшиеся без работы люди не склонны тратить на товары и услуги много денег по причине их отсутствия, продавцы вынуждены снижать цены, даже если придётся продавать себе в убыток. Просто потому, что хранить товары на складе до бесконечности невозможно. Да и складские помещения бесплатными тоже не бывают.

Поэтому при выборе из двух зол – убытки или большие убытки, приходится выбирать то, что поменьше. Однако экономический кризис наподобие ипотечного кризиса в США в 2007 году, который перерос в Великую рецессию 2008–2009 годов (не путать с Великой депрессией 1929–1933 годов), явно слишком дорогая цена за замедление инфляции.

ЭКОНОМИЧЕСКИЙ КРИЗИС НАПОДОБИЕ ИПОТЕЧНОГО В США В 2007 ГОДУ, КОТОРЫЙ ПЕРЕРОС В ВЕЛИКУЮ РЕЦЕССИЮ 2008–2009 ГОДОВ, ЯВНО СЛИШКОМ ДОРОГАЯ ЦЕНА ЗА ЗАМЕДЛЕНИЕ ИНФЛЯЦИИ. ФОТО: WANG YING/XINHUA/GLOBAL LOOK PRESS

Дела валютные

Помимо влияния на проценты по вкладам и кредитам, повышение ключевой ставки Центробанка должно способствовать ещё и укреплению рубля. Выглядит это следующим образом: вслед за повышением ставки вырастают доходы, которые можно получить в рублях от размещения денег на вкладах или от покупки облигаций – ценных бумаг, по которым периодически выплачиваются проценты. Обычно это приводит к притоку денег иностранных инвесторов, которые обменивают в России свои доллары, евро и прочие юани на рубли и покупают на них российские облигации. А чем больше иностранной валюты продаётся на бирже, тем крепче становится рубль.

Проблема лишь в том, что сейчас ситуацию сложно назвать обычной. После присоединения Крыма и особенно после начала СВО в отношении России западными странами было введено множество санкций. Поэтому даже если бы западным инвесторам их собственные правительства не запретили вкладывать средства в российские ценные бумаги, они и сами вряд ли стали бы так рисковать. Поэтому на приток долларов и евро после повышения ключевой ставки ЦБ рассчитывать точно не стоит. При этом ранее принятое правительством решение об обязательной продаже валютной выручки экспортёров уже привело к укреплению рубля – доллар, ещё недавно зашкаливавший за 100 рублей за $1, к 31 октября отступил до 93 рублей.

Кто же в выигрыше?

Самый большой бонус из-за игр Центробанка со ставкой получают «состоятельные россияне». Средняя максимальная ставка (её ЦБ рассчитывает как средний показатель по вкладам в 10 банках, привлёкших больше всего денег населения) уже выросла почти в полтора раза – с 7,827% годовых во II декаде июля до 11,436% во II декаде октября. Даже самые крупные российские банки подняли ставки по вкладам на большие суммы – до 12–14% годовых, а VIP-клиентам уже предлагают 15%.

Вклад денег под такие проценты при официальном уровне инфляции в 6% позволяет получить весьма приличный реальный, то есть за вычетом инфляции, доход, не ударив при этом палец о палец. Причём чем вкладчик богаче и чем крупнее сумма вклада, тем выше будут проценты и, соответственно, доход. То же самое относится и к крупнейшим спекулянтам на рынке ценных бумаг. Ведь вслед за ключевой ставкой начнёт расти доходность по облигациям, что обещает их владельцам очень хорошую прибыль.

И, конечно, не будем забывать про разного рода МФО и просто ростовщиков. Хотя займами в ЦБ они, разумеется, не пользуются, но на ситуацию уже реагируют. Вслед за ключевой ставкой ЦБ и ставками по кредитам в банках МФО также начали повышать ставки по своим займам. Когда кредиты становятся всё менее доступными для населения, этим с удовольствием пользуются те, кто готов за ссуды брать с граждан в несколько раз дороже.

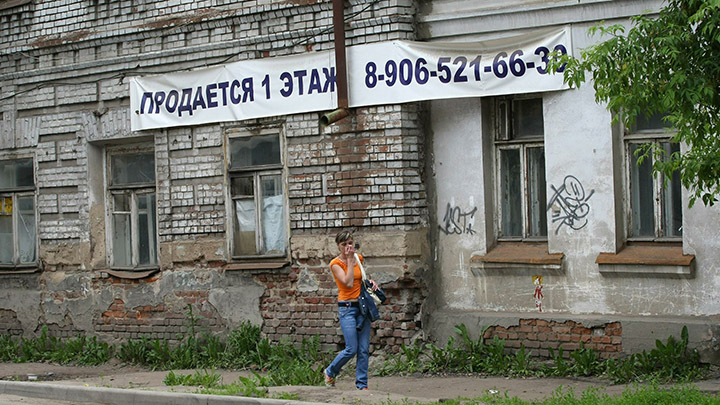

Платить за этот праздник приходится в конечном итоге простым гражданам. Из-за снижения доступности кредитов и повышения ставок многим придётся откладывать давно запланированные покупки или переплачивать за них втридорога, на годы попав в долговую кабалу, ведь возможность перекредитоваться под более низкие проценты появится ещё не скоро. Не говоря уже о том, что из-за резкого роста ставки банки начали отклонять заявки на ипотечные кредиты, которые уже были одобрены в августе-сентябре: выдавать по тем ставкам, которые были приемлемы тогда, сейчас уже невыгодно. А это тысячи наших граждан, лишившиеся возможности переехать в новое жильё. Но руководство ЦБ такие «мелочи» вряд ли волнуют.

ИЗ-ЗА РЕЗКОГО РОСТА СТАВКИ БАНКИ НАЧАЛИ ОТКЛОНЯТЬ ЗАЯВКИ НА ИПОТЕЧНЫЕ КРЕДИТЫ, КОТОРЫЕ УЖЕ БЫЛИ ОДОБРЕНЫ В АВГУСТЕ-СЕНТЯБРЕ: ВЫДАВАТЬ ПО ТЕМ СТАВКАМ, КОТОРЫЕ БЫЛИ ПРИЕМЛЕМЫ ТОГДА, СЕЙЧАС УЖЕ НЕВЫГОДНО. ФОТО: ZAMIR USMANOV/ GLOBALLOOKPRESS

Что с того?

Таким образом, получается, что повышение ключевой ставки ЦБ несёт больше вреда, чем пользы. Добиться серьёзного укрепления рубля оно не поможет. А ведь именно падение курса стало одной из причин ускорения инфляции. Россия до сих пор импортирует немало различных товаров, включая промышленное оборудование. И оплачивать большую часть этого импорта приходится в иностранной валюте. Поэтому чем сильнее падает курс, тем больше рублей приходится потратить на покупку того же самого товара. И, разумеется, продавцам приходится повышать цены, чтобы «отбить разницу».

При этом повышение ставок по кредитам вслед за ключевой ставкой будет вынуждать производителей закладывать более высокие проценты в цены на свою продукцию, что опять же приводит к ускорению инфляции. В то же время более высокие проценты по кредитам в конечном итоге приводят к снижению продаж, за которым тянется падение в экономике в целом. И оно может оказаться куда более долгосрочным, чем Великая рецессия в США в 2008–2009 годах.

Нет Комментариев